加拿大一定比中国税高?还真不一定

每到纳税季节,甚至是农历新年还没过的时候,就有不少人开始抱怨新一年要纳税的事情:不是觉得自己每年要交的税钱越来越多,就是嫌纳税内容种种条条十分繁琐。而新移民还没有抵加之前,就被灌输了“加拿大是万税之国”、“加拿大税比中国高”的看法。那么,加拿大的税率到底有多高?和中国相比,到底谁的税高?

加拿大是一个高税收的国家,这一点本地西人也不否认。从个人所得税到地税,从消费税到资本所得利润税,加拿大样样都不少。

经过各个理财公司、会计师事务所,甚至税务律师的广告轰炸,许多华人都知道只有加拿大非税务居民才能从税务局的眼皮底下“逃过一劫”,以至于许多人宁愿费老大功夫拿了加拿大身份之后,还会再花很大功夫去当一个加拿大非税务居民,想方设法逃回中国纳税。

然而,加拿大和中国比起来,到底谁收的税更多,大家并没有一个明确的概念。在作出决定的时候,很少有人能考虑到自己的具体情况,然后再作出决定。在中国开始统计在海外的中国居民收入,为自己全球征税做准备的现在,搞懂中国和加拿大两国的税务区别很重要。这意味着我们可以明确自己该向谁纳税、交多少税,从而在遵守法规的同时,保护自己的利益。

中国和加拿大的税务制度区别

与中国相比,很多人认为加拿大的收税高、税种多,其原因在于,加拿大和中国的税务制度是完全不同的,不同的基础导致收税的对象以及方式都有很大区别。

笔者就此问题采访了高岳注册会计师高岳,他表示,中国和加拿大的税法最大的区别是加拿大更注重个人所得税申报的重要性。在加拿大,政府的主要收入是来自于个人的入息税,也就是常说的个人所得税(personal income tax)。加拿大百分之七十到八十的政府收入来自于个人税。所以无论是借贷资格、福利发放的标准还是其他的担保规定等等,最终都是看个人收入的数额。虽然说是个人税,但在加拿大申报个人所得的时候常常是以家庭为单位。因为无论是计算家庭的总收入,或是家庭福利状况,如孩子的牛奶金、医疗保险(MSP)的补助、住房补助、托儿补助、养老金、消费税退税,林林总总,都和家庭的年收入有关,也难怪加拿大税局对于个人偷税逃税抓的非常严格。家庭收入纳税额度是加拿大最重要的税务项目,政府需要一直强调和保证个人申报收入的正确性,从而保证税收的正确性和数额。

对于选民来说,家庭税收对他们的影响巨大,也成为他们非常重视的竞选议题。无论是保守党政府提出的增加儿童福利金(牛奶金),还是允许夫妻双方转移收入从而达到双重节税的政策,无一不是针对家庭纳税额做出的讨好选民之举。

从基本的个人所得税来看,加拿大的个人所得税水平属于世界主要发达国家的比较高的水平,而加拿大BC省的公司税在西方国家中并不算高,反而算是比较低的。在统计企业盈利的时候,加拿大最终还是以有多少钱发到了个人手中来计算。总而言之,加拿大的纳税制度是建立在个人税收上,什么都要自己负责、自己申报,这也就是许多人来到加拿大以后觉得不适应的地方。

流通税 其实中国收的高

而在中国,纳税这件事似乎离普通人的生活非常遥远。

因为占中国税收大头的是企业纳税,在中国的时候,媒体总会报道“企业纳税大户”,却很少听到个人有类似的称呼。中国的500强企业纳税额占全国税收三成半,而国企、民企、外资企业的纳税额度加起来,占中国税收总收入的绝大多数。相比来说,2010年之前中国个人所得税所占的份额仅为7%左右,2012年也不到中国税收总额的10%。

据中国财政部和中国国税总局网站资料显示,目前中国共有19个税种,包括增值税、消费税、营业税、企业所得税、个人所得税、资源税等等。但中国民众对纳税的认识,往往只停留在个人所得税上,而个人所得税往往也是由企业或是金融机构代缴代扣,年终的税收申报也由公司统一代办,个人没有接触,也就无从分辨最终纳税额的高低。

因为很多移民在国内只知道这一种“直接税”,对其他税种根本不了解,所以在加拿大,才会感觉交税是每天都会遇到的事情,难免抱怨连连。但实际上,和在加拿大生活一样,在中国每一次消费的行为都免不了缴税。

中国的税制结构偏重于对商品课税,以流通税(指以纳税人商品生产、流通环节的流转额或者数量以及非商品交易的营业额为征税对象的一类税收)为主,无论增值税、消费税、营业税,都属于这一类税收。中国的税收收入中70%都来自于流通税;在中国,仅增值税和营业税两项,就占据了税收总额的44.2%,这个比例大大高过美日,也比同样收取增值税的欧洲国家高出10%以上。而BC省的消费税仅为12%,中国的增值税为17%,即使是按照扣减税率来算,中国增值税率也达到了13%,这还没算上25%的企业盈利税及 5%的销售税。

总而言之,最终转嫁到中国消费者身上的消费税率实际上比加拿大高的多。只不过因为中国的人力成本较低,整体宏观税负水平不算高,加上汇率差别,所以商品价格相比而言不高罢了。

个人所得税 加国有优惠政策

许多人在中国的时候根本没有自己报过税,初到加拿大,对加国税法认识不足,常常遇到报税上的问题,不是被税局要求补缴,就是抱着多一事不如少一事的态度多交钱。因此往往该报的没报,不该交的反而多交,糊里糊涂。交税的时候也不知道税款是怎么计算的,仅凭感觉认为加拿大的个人所得税高,不乐意在加拿大进行投资。

对于个人所得税,中国和加拿大的个人税率累进的结构有区别,不同的收入被收取的金额不同,不能一概而论。但是如果两相比较,因为汇率的关系,对于需要向两国报税的普通收入华人来说,中国收的个人所得税一般来说会比较高。

高岳会计师举例说,以5万加币为例,在加拿大,5万的年收入属于中等收入(44.701-89.401万),需要按照BC省17.22%(2014年)的平均税率来纳税,缴纳税金8611加币;而在中国,5万加币就是25万人民币,在中国属于高收入,应纳税额在9000加币左右。只要在中国报了个人所得税,持完税证明基本上在加拿大就无需再次纳税。

不过对于高收入人士来说,譬如年收入在80-100万的高资产人士,在中国交约15万的税可能不够抵消加拿大的税金,虽然可以用“防止双重纳税协议”免除已经交给中国政府的税金再交给加国政府,但在加拿大仍要补交剩余税款。

对于普通人来说,似乎中加对于中等收入收税的区别没有很大的不同,但是这并不意味着在哪里交都差不多。加拿大还有许多税务优惠政策,能够从许多方面提供减税、抵税,从而降低整体纳税额度。

中国的个人收入免税额只有3500人民币/月,而加拿大是每年1.1万加币,折合每月1000加币。在中国,由于个人所得税是由公司代缴,个人基本上无法得到任何退税。打个比方,如果一个人一年只工作了前6个月然后辞职,那么前6个月的扣税额度还是按照12个月的收入总额来计算的,等于是多扣了一半的税金,这部分多交的钱根本无法要回来。而加拿大税务局会按每个月的收入来计算,当年工资数额有变化的时候,应纳税的收入总额也会随之变化。加国税务局在统一结算的时候,会根据收入类型和收入总额,计算个人税率,同时扣除减税、抵税、延税的部分,然后和已经预交的税款作比较,多退少补。此外,无论是医疗费用抵税、捐款抵税,还是公共交通的月票等,都可以用来减少应纳税款。

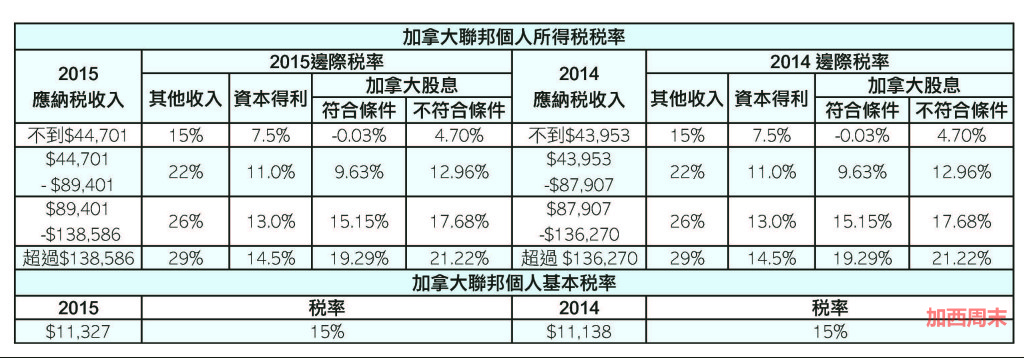

加拿大对于资本增值、股票分红都有一定程度的税收减免政策,实际的应纳税收入和实际税率都不一定是阶梯税率上写的那么多,在免税账户内的投资回报还可以免交税款。虽然计算可能比较复杂,但是大多数的金融机构都会出具税单,将税款算好,只要在报税的时候照着填写就行了。所以在加拿大的投资收益,不一定会因为要交税而变得很低。此外,加拿大没有遗产税,只有视同于卖出的资产增值税。

因为税制的基础不同,中国的减税、退税政策大部分都只针对企业,对于个人所得税退税、抵税方面几乎没有相应的政策。加上收税方式受限,只能用个人所得税率进行调控,还不能像加拿大这样针对性的减少低收入人群的纳税额度,甚至给与相应的补贴。而加拿大比较重视个人所得税,所以在这方面有许多政策和规定,每年还会推出一些新的政策,帮助有孩子的家庭以及低收入家庭,这都是中国应该向加拿大学习的。

当然,现在中国的税法不够成熟,税收制度不够明确,无论是个人还是企业,计算税率的难度相比加拿大而言比较低,有些人还能借此钻空子少缴税。但是中国正在努力完善自己的税务制度,无论是从中国税局到美国、加拿大税务局取经,还是近期开始对中国公民在外收入进行统计,甚至对开征遗产税进行讨论的趋势来看,身在加拿大的中国人需要未雨绸缪,好好计划未来,及时应变,才能最大可能的保护自己的财富。

信息来源:加西周末

加拿大是一个高税收的国家,这一点本地西人也不否认。从个人所得税到地税,从消费税到资本所得利润税,加拿大样样都不少。

经过各个理财公司、会计师事务所,甚至税务律师的广告轰炸,许多华人都知道只有加拿大非税务居民才能从税务局的眼皮底下“逃过一劫”,以至于许多人宁愿费老大功夫拿了加拿大身份之后,还会再花很大功夫去当一个加拿大非税务居民,想方设法逃回中国纳税。

然而,加拿大和中国比起来,到底谁收的税更多,大家并没有一个明确的概念。在作出决定的时候,很少有人能考虑到自己的具体情况,然后再作出决定。在中国开始统计在海外的中国居民收入,为自己全球征税做准备的现在,搞懂中国和加拿大两国的税务区别很重要。这意味着我们可以明确自己该向谁纳税、交多少税,从而在遵守法规的同时,保护自己的利益。

中国和加拿大的税务制度区别

与中国相比,很多人认为加拿大的收税高、税种多,其原因在于,加拿大和中国的税务制度是完全不同的,不同的基础导致收税的对象以及方式都有很大区别。

笔者就此问题采访了高岳注册会计师高岳,他表示,中国和加拿大的税法最大的区别是加拿大更注重个人所得税申报的重要性。在加拿大,政府的主要收入是来自于个人的入息税,也就是常说的个人所得税(personal income tax)。加拿大百分之七十到八十的政府收入来自于个人税。所以无论是借贷资格、福利发放的标准还是其他的担保规定等等,最终都是看个人收入的数额。虽然说是个人税,但在加拿大申报个人所得的时候常常是以家庭为单位。因为无论是计算家庭的总收入,或是家庭福利状况,如孩子的牛奶金、医疗保险(MSP)的补助、住房补助、托儿补助、养老金、消费税退税,林林总总,都和家庭的年收入有关,也难怪加拿大税局对于个人偷税逃税抓的非常严格。家庭收入纳税额度是加拿大最重要的税务项目,政府需要一直强调和保证个人申报收入的正确性,从而保证税收的正确性和数额。

对于选民来说,家庭税收对他们的影响巨大,也成为他们非常重视的竞选议题。无论是保守党政府提出的增加儿童福利金(牛奶金),还是允许夫妻双方转移收入从而达到双重节税的政策,无一不是针对家庭纳税额做出的讨好选民之举。

从基本的个人所得税来看,加拿大的个人所得税水平属于世界主要发达国家的比较高的水平,而加拿大BC省的公司税在西方国家中并不算高,反而算是比较低的。在统计企业盈利的时候,加拿大最终还是以有多少钱发到了个人手中来计算。总而言之,加拿大的纳税制度是建立在个人税收上,什么都要自己负责、自己申报,这也就是许多人来到加拿大以后觉得不适应的地方。

流通税 其实中国收的高

而在中国,纳税这件事似乎离普通人的生活非常遥远。

因为占中国税收大头的是企业纳税,在中国的时候,媒体总会报道“企业纳税大户”,却很少听到个人有类似的称呼。中国的500强企业纳税额占全国税收三成半,而国企、民企、外资企业的纳税额度加起来,占中国税收总收入的绝大多数。相比来说,2010年之前中国个人所得税所占的份额仅为7%左右,2012年也不到中国税收总额的10%。

据中国财政部和中国国税总局网站资料显示,目前中国共有19个税种,包括增值税、消费税、营业税、企业所得税、个人所得税、资源税等等。但中国民众对纳税的认识,往往只停留在个人所得税上,而个人所得税往往也是由企业或是金融机构代缴代扣,年终的税收申报也由公司统一代办,个人没有接触,也就无从分辨最终纳税额的高低。

因为很多移民在国内只知道这一种“直接税”,对其他税种根本不了解,所以在加拿大,才会感觉交税是每天都会遇到的事情,难免抱怨连连。但实际上,和在加拿大生活一样,在中国每一次消费的行为都免不了缴税。

中国的税制结构偏重于对商品课税,以流通税(指以纳税人商品生产、流通环节的流转额或者数量以及非商品交易的营业额为征税对象的一类税收)为主,无论增值税、消费税、营业税,都属于这一类税收。中国的税收收入中70%都来自于流通税;在中国,仅增值税和营业税两项,就占据了税收总额的44.2%,这个比例大大高过美日,也比同样收取增值税的欧洲国家高出10%以上。而BC省的消费税仅为12%,中国的增值税为17%,即使是按照扣减税率来算,中国增值税率也达到了13%,这还没算上25%的企业盈利税及 5%的销售税。

总而言之,最终转嫁到中国消费者身上的消费税率实际上比加拿大高的多。只不过因为中国的人力成本较低,整体宏观税负水平不算高,加上汇率差别,所以商品价格相比而言不高罢了。

个人所得税 加国有优惠政策

许多人在中国的时候根本没有自己报过税,初到加拿大,对加国税法认识不足,常常遇到报税上的问题,不是被税局要求补缴,就是抱着多一事不如少一事的态度多交钱。因此往往该报的没报,不该交的反而多交,糊里糊涂。交税的时候也不知道税款是怎么计算的,仅凭感觉认为加拿大的个人所得税高,不乐意在加拿大进行投资。

对于个人所得税,中国和加拿大的个人税率累进的结构有区别,不同的收入被收取的金额不同,不能一概而论。但是如果两相比较,因为汇率的关系,对于需要向两国报税的普通收入华人来说,中国收的个人所得税一般来说会比较高。

高岳会计师举例说,以5万加币为例,在加拿大,5万的年收入属于中等收入(44.701-89.401万),需要按照BC省17.22%(2014年)的平均税率来纳税,缴纳税金8611加币;而在中国,5万加币就是25万人民币,在中国属于高收入,应纳税额在9000加币左右。只要在中国报了个人所得税,持完税证明基本上在加拿大就无需再次纳税。

不过对于高收入人士来说,譬如年收入在80-100万的高资产人士,在中国交约15万的税可能不够抵消加拿大的税金,虽然可以用“防止双重纳税协议”免除已经交给中国政府的税金再交给加国政府,但在加拿大仍要补交剩余税款。

对于普通人来说,似乎中加对于中等收入收税的区别没有很大的不同,但是这并不意味着在哪里交都差不多。加拿大还有许多税务优惠政策,能够从许多方面提供减税、抵税,从而降低整体纳税额度。

中国的个人收入免税额只有3500人民币/月,而加拿大是每年1.1万加币,折合每月1000加币。在中国,由于个人所得税是由公司代缴,个人基本上无法得到任何退税。打个比方,如果一个人一年只工作了前6个月然后辞职,那么前6个月的扣税额度还是按照12个月的收入总额来计算的,等于是多扣了一半的税金,这部分多交的钱根本无法要回来。而加拿大税务局会按每个月的收入来计算,当年工资数额有变化的时候,应纳税的收入总额也会随之变化。加国税务局在统一结算的时候,会根据收入类型和收入总额,计算个人税率,同时扣除减税、抵税、延税的部分,然后和已经预交的税款作比较,多退少补。此外,无论是医疗费用抵税、捐款抵税,还是公共交通的月票等,都可以用来减少应纳税款。

加拿大对于资本增值、股票分红都有一定程度的税收减免政策,实际的应纳税收入和实际税率都不一定是阶梯税率上写的那么多,在免税账户内的投资回报还可以免交税款。虽然计算可能比较复杂,但是大多数的金融机构都会出具税单,将税款算好,只要在报税的时候照着填写就行了。所以在加拿大的投资收益,不一定会因为要交税而变得很低。此外,加拿大没有遗产税,只有视同于卖出的资产增值税。

因为税制的基础不同,中国的减税、退税政策大部分都只针对企业,对于个人所得税退税、抵税方面几乎没有相应的政策。加上收税方式受限,只能用个人所得税率进行调控,还不能像加拿大这样针对性的减少低收入人群的纳税额度,甚至给与相应的补贴。而加拿大比较重视个人所得税,所以在这方面有许多政策和规定,每年还会推出一些新的政策,帮助有孩子的家庭以及低收入家庭,这都是中国应该向加拿大学习的。

当然,现在中国的税法不够成熟,税收制度不够明确,无论是个人还是企业,计算税率的难度相比加拿大而言比较低,有些人还能借此钻空子少缴税。但是中国正在努力完善自己的税务制度,无论是从中国税局到美国、加拿大税务局取经,还是近期开始对中国公民在外收入进行统计,甚至对开征遗产税进行讨论的趋势来看,身在加拿大的中国人需要未雨绸缪,好好计划未来,及时应变,才能最大可能的保护自己的财富。

信息来源:加西周末

1 个评论

国内隐形的税收默默地添加在你购买的商品上....